Блог им. Klinskih-tag |Тройное давление на бизнес ММК

- 27 января 2025, 07:20

- |

📉 Производство стали по итогам минувшего года сократилось на -13,8% до 11,2 млн тонн, что стало для ММК самым худшим показателем за последние 15 лет. Это снижение связано с проведением плановых ремонтных работ, а также с высоким уровнем процентных ставок в российской экономике, что привело к замедлению деловой активности в таких ключевых секторах потребления металла, как строительство и автомобилестроение.

📉 Продажи металлопродукции также заметно снизились почти на -10% до 10,6 млн тонн. Важно отметить, что в первой половине 2024 года показатели продаж оставались на уровне предыдущего года, тогда как во второй половине произошло значительное падение — почти на -20% (!).

🇨🇳 Помимо влияния высоких процентных ставок, на рынок стали негативно повлияло снижение цен на эту продукцию в Китае. Мы уже с вами обсуждали этот риск осенью, и судя по всему он реализовался. Прошу не забывать, что именно Поднебесная играет ключевую роль на глобальном рынке металлопроката и существенно влияет на тенденции в отрасли.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Klinskih-tag |Сбер: завтра нас ждёт День инвестора!

- 05 декабря 2024, 16:30

- |

🙇🏽♂️ В начале декабря 2023 года Сбер представил свою трёхлетнюю Стратегию развития 2024-2026, которую мы с подписчиками тогда подробно разобрали, и главным посылом которой стали следующие параметры:

“На горизонте трёх лет мы обеспечим высокую рентабельность нашего капитала, которая должна быть выше 22%. Мы должны обеспечить достаточность нашего капитала по нормативу Н20.0 выше 13,3%. И мы должны будем обеспечить высокий уровень выплаты дивидендов на уровне 50% нашей чистой прибыли”, — именно так резюмировал своё прошлогоднее выступление Герман Греф.

Прошёл ровно год, и за этот короткий, казалось бы, период времени ключевая ставка ЦБ взлетела вверх с 15% до 21%, инфляция ползёт вверх и пока её не удаётся утихомирить. Как следствие — весь отечественный банковский сектор в целом, и Сбер в частности, столкнулись с определённым снижением темпов роста бизнеса, а показатель H20.0 у Сбера на конец 3Q2024 снизился ниже целевого уровня до 12,9%.

Думаю, по итогам 2024 года Сбер всё-таки восстановит коэффициент достаточности капитала Н20.

( Читать дальше )

Блог им. Klinskih-tag |Диасофт: стоит ли овчинка выделки?

- 03 декабря 2024, 10:03

- |

🧮 Диасофт представил накануне свои результаты за 6 мес. 2024 финансового года, поэтому самое время заглянуть в них и проанализировать вместе с вами.

📈 Начнём традиционно с выручки, которая с апреля по сентябрь увеличилась на +21% (г/г) до 4,1 млрд руб. Несмотря на то, что компания занимает вторую позицию в реестре российского программного обеспечения по числу продуктов (550 наименований), обширный портфель пока не приводит к значительному ускорению роста бизнеса.

Как и у многих разработчиков ПО, бизнес компании подвержен значительной сезонности: большая часть доходов поступает во второй половине финансового года. Но в любом случае, на сегодняшний день в отечественной IT-индустрии есть множество компаний, демонстрирующих темпы роста выручки заметно выше, чем у Диасофта.

📉 Да и показатель EBITDA компании особенно не блещет, снизившись по итогам отчётного периода сразу на -20% (г/г) до 1 млрд руб., что объясняется увеличением затрат на персонал. Однако стоит отметить, что во второй половине года рентабельность бизнеса должна прибавить, благодаря сезонному фактору.

( Читать дальше )

Блог им. Klinskih-tag |IVA Technologies: впечатления от Дня инвестора

- 07 ноября 2024, 12:39

- |

Разумеется, мы не могли обойти стороной это мероприятие, побывали там, и по горячим следам спешим поделиться с вами основными тезисами с этого мероприятия, сопроводив их своими мыслями и комментариями.

IVA является лидером на российском рынке корпоративных коммуникаций, с планами выйти на международные рынки. Более того, первые соглашения уже заключены, а о ближайших конкурентах компании (Vinteo, Труконф) вы вряд ли даже слышали.

IVA является лидером на российском рынке корпоративных коммуникаций, с планами выйти на международные рынки. Более того, первые соглашения уже заключены, а о ближайших конкурентах компании (Vinteo, Труконф) вы вряд ли даже слышали.( Читать дальше )

Блог им. Klinskih-tag |Газпром: объясняю, почему дивидендов не будет

- 01 ноября 2024, 08:17

- |

🧮 Газпром опубликовал на днях свои финансовые показатели по РСБУ за 3 кв. 2024 года, которые включают в себя только результаты головной компании, т.е. по сути газового бизнеса, и я предлагаю вместе с вами заглянуть в них.

📈 Выручка ПАО «Газпром» с июля по сентябрь увеличилась на +11% (г/г) до 1,35 трлн руб. Несмотря на то, что цены на газ на внутреннем рынке были проиндексированы с 1 июля 2024 года на +11,2%, доходы компании по темпам роста не дотянули до этого уровня. Это объясняется тем, что укрепление рубля на 5% в отчётном периоде немного снизило эффективность экспортных операций, что повлияло на общую динамику выручки. Впрочем, отставание незначительное и на уровне погрешности, поэтому не будем сильно цепляться.

Тем более, что в 4 кв. 2024 года средний курс доллара, с большой долей вероятности, уже будет выше прошлогоднего значения на 3-5%, что позволит Газпрому показать более высокую динамику выручки.

📉 Отчётный период ПАО «Газпром» завершило с операционным убытком в размере минус 79,5 млрд руб. Себестоимость производства по-прежнему растёт быстрее выручки, а потому не стоит сильно удивляться отрицательному результату на операционном уровне.

( Читать дальше )

Блог им. Klinskih-tag |Инвестиционная привлекательность Яндекса: ожидания и реальность

- 31 октября 2024, 09:20

- |

💻 Яндекс первым из IT-компаний представил свои финансовые результаты по МСФО за 3 кв. 2024 г., а значит самое время детально изучить их. Тем более, что для компании этот отчёт стал первым после состоявшейся процедуры редомициляции и юридического переезда в Россию.

📈 Выручка компании с июля по сентябрь увеличилась на +35,5% (г/г) до 276,8 млрд руб. Этот показатель остаётся важнейшим показателем для IT-сектора, и руководство компании ранее прогнозировало его увеличение во втором полугодии 2024 года на уровне не менее +38%. Как мы видим, на текущий момент достигнутые результаты несколько ниже установленных планов.

В разрезе сегментов бизнеса Яндекса картина следующая:

✔️ В сегменте поиска выручка увеличилась на +25,7% (г/г) до 113,9 млрд руб. Яндекс здесь увеличил свою рыночную долю на 2,9 п.п. до 65,5%, однако темпы роста выручки продолжают снижаться, что связано с эффектом высокой базы. Вероятнее всего, влияние ухода иностранных конкурентов уже полностью учтено, поэтому резкого ускорения роста в этом сегменте ожидать не приходится.

( Читать дальше )

Блог им. Klinskih-tag |Будущее Европлана в условиях меняющейся экономической среды

- 24 октября 2024, 08:29

- |

🏛 Европлан на днях опубликовал свои операционные результаты за 3 кв. 2024 года, а значит у нас есть хорошая возможность ознакомиться с ними и провести свой анализ.

📉 С июля по сентябрь объём приобретённого и переданного в лизинг автотранспорта и техники составил 60,4 млрд руб., что на -17,4% меньше аналогичного показателя прошлого года. В течение последних полутора лет компания демонстрировала уверенный рост своего бизнеса, но в отчётном периоде ЦБ снова начал увеличивать процентные ставки, что негативно сказалось на всей лизинговой отрасли.

Причём влияние высоких процентных ставок в случае с бизнесом Европлана не только прямое, но и косвенное — ведь в такие времена многие компании, которые являются действующими или потенциальными клиентами, вынуждены переносить, а порой даже и отменять свои инвестиционные проекты. Плюс ко всему, важным аспектом стало удовлетворение значительного спроса российских предприятий на обновление автопарков и специальной техники уже в 2023 году, а потому уже в прошлом году многие компании закупили большой объём автотехники, практически реализовав тем самым отложенный спрос, сформированный в 2022 году.

( Читать дальше )

Блог им. Klinskih-tag |Русагро ждёт замедление темпов роста выручки?

- 24 июля 2024, 07:47

- |

📓 Группа Русагро представила операционные результаты за 2 кв. 2024 года, поэтому самое время заглянуть в них и проанализировать их вместе с вами.

📈 Выручка компании с апреля по июнь увеличилась на +20% (г/г) до 72,3 млрд руб. Здесь лишь отметим, что на результаты компании всё ещё оказывает положительный эффект консолидация активов НМЖК, поэтому к такой убедительной динамики нужно относиться весьма осторожно и сдержанно — скоро этот эффект окончательно исчезнет.

✔️ В ключевом масложировом сегменте выручка увеличилась на +68% (г/г) до 47 млрд руб. Помимо консолидации активов НМЖК, положительный вклад внесло органическое увеличение объёмов производства, обусловленное завершением модернизации завода в Балаково.

✔️ В мясном сегменте выручка прибавила всего на +1% (г/г) до 12 млрд руб., что обусловлено слабыми результатами Приморского кластера, из-за отложенного эффекта африканской чумы свиней (АЧС). Вспышка АЧС в прошлом году помешала компании получить разрешение китайских властей на экспорт свинины в Поднебесную.

( Читать дальше )

Блог им. Klinskih-tag |Центробанк помогает Мосбирже зарабатывать рекордные доходы

- 15 июля 2024, 09:40

- |

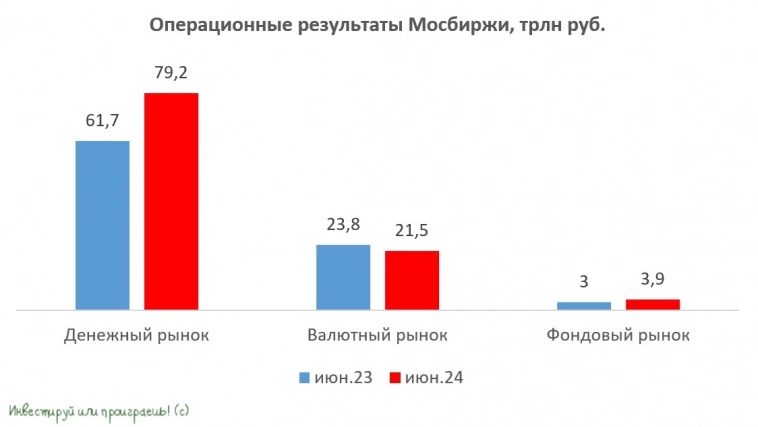

На российском фондовом рынке достаточно мало эмитентов, которые выигрывают от роста ключевой ставки, и одним из них традиционно является Мосбиржа, о которой мы сегодня и поговорим. Тем более, что совсем недавно были представлены операционные результаты за июнь 2024 года, а значит есть хороший повод их также проанализировать вместе с вами.

📈 Итак, как мы с вами уже сказали, Мосбиржа занимает уникальное положение среди финансовых компаний, т.к. она выигрывает от высокой ключевой ставки Центробанка. А с учётом того, что регулятор пока не планирует снижать ставку, учитывая сохраняющиеся риски инфляции, во втором полугодии биржа с большой вероятностью вновь сможет заработать высокий процентный доход.

🇺🇸 В прошлом месяце, как мы помним, США ввели санкции против НКЦ, что привело к снижению объёмов торговли на валютном рынке: по итогам июня показатель упал на-9,7% (г/г) достигнув отметки в 21,5 трлн руб.

( Читать дальше )

Блог им. Klinskih-tag |IVA Technologies - весь рост впереди!

- 06 июня 2024, 09:33

- |

💻 Одна из самых быстрорастущих отечественных IT-компаний, как вы знаете, на днях благополучно разместила свои акции на Мосбирже по цене 300 руб., что соответствует рыночной капитализации в 30 млрд руб. В преддверии IPO мы с вами эту историю разбирали, кому интересно восстановить в памяти основные моменты — вернитесь, перечитайте.

Думаю, вы прекрасно понимаете, что размещение акций состоялось в сложный период для российского фондового рынка, когда действовали сразу несколько неблагоприятных факторов, включая ожидание изменения налоговой политики и возможность повышения ключевой ставки ЦБ РФ уже в ближайшую пятницу. Однако, несмотря на все эти трудности, компании удалось закрыть книгу заявокс переподпиской 6 раз!

🧐 Некоторые инвесторы были удивлены тем, что акции IVA Technologies не показали значительного роста в первый день торгов, поскольку участники рынка уже привыкли к тому, что размещение IT-компаний вызывает бурный рост котировок, и я прекрасно понимаю их желание получить быструю и лёгкую курсовую прибыль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс